アナリストオピニオン

2019.11.12

金融サービスの拡大 窓口はバンクから“ネオ”バンクへ

金融業界において、銀行以外の企業・事業者が金融サービスを提供する事例が増えてきている。送金分野では、2010年4月の資金決済法の施行に伴い、銀行以外の事業者に為替取引が認められることとなり、2019年9月末現在で67の事業者が資金移動業者の登録を行い、現金やポイントでの送金サービスを提供している。スマートフォンアプリの普及により、個人間においてもより気軽に送金可能なサービスの需要が高まっているといえる。資金移動業者が扱える金額は少額取引(円貨に換算して100万円に相当する額)と定められているが、この規制の上限を緩和する動きもあり、今後も増加していくものと見られている。

このような動きの中、ネオバンクと呼ばれる金融サービスの提供方法に注目が集まっている。ここでは、ネオバンクおよびネオバンクに関する取り組みを行っている企業について紹介する。

ネオバンクとは、銀行の免許を持たない事業者が、銀行と同じような金融サービスを提供することを指す。提携した既存銀行のプラットフォーム上に独自のインターフェースを構築し、モバイルを通じてオンライン上の決済や預金機能等を提供する。

事業者としては、自社のサービスと金融サービスを組み合わせることで、顧客利便性の向上と取引の拡大を見込む。既存銀行としても、自社のチャネルではアプローチできない顧客に対して、ネオバンクを提供する事業者のサービスを通して、顧客・取引の拡大が見込める。海外においても預金、融資、為替の分野においてネオバンクの台頭が見られ、今後日本においても、取り組みが活性化していくものと見られている。

以下では、パートナー企業に対して、ネオバンクの仕組みを提供している、新生銀行グループ、住信SBIネット銀行の取り組みについて紹介する。

新生銀行グループ

2019年5月にネオバンク・プラットフォームの提供を発表し、2019年度中に提供を開始する。資金移動業の登録をしているアプラスが中心となり、決済、為替、与信機能等の金融サービスを、FinTech企業等との協業により提供する。

企業のアプリに、プラットフォーム上の決済サービスを組み込むことにより、例えば、顧客が店頭で買いものをする際に資金が足らなければ、販売店の後払いサービスや融資サービスが提供可能となる。また、多数の会員を抱える企業においては、会員間の送金や資金決済機能に加えて、コミュニケーションツールを通じたコミュニティーの形成も可能となる。各企業に必要な機能だけを提供することで、企業にあった金融・決済サービスを提供する。

非金融事業者が金融・決済機能を提供するためには、資金移動業の登録や膨大なシステム投資等が必要であり、サービスの提供までに長期間の準備を要する。同社がこのサービスを提供することによって、安価かつ短期間での金融・決済サービスの提供を実現する。

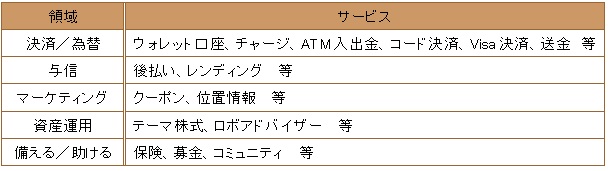

ネオバンク・プラットフォームを活用することで、非金融事業であっても、自社のサービスと組み合わせて以下のような金融サービスが提供可能になると想定している。

【図表:新生銀行グループのネオバンク・プラットフォームの活用で、提供可能になる金融サービス】

矢野経済研究所作成

住信SBIネット銀行

2018年10月にネオバンク事業部を新設。パートナー企業やその顧客に対して新しい価値を創造するため、『NEOBANK®』の提供に取り組んでいる。『NEOBANK®』は、パートナー企業の顧客がパートナー企業のサービスを利用する際に、付随する銀行サービスを同社が提供するものである。

パートナー企業の金融サービス提供までの流れとしては、まず、預金の受入れや貸付などの契約を銀行に代わって行う、パートナー企業の銀行代理業のライセンス取得をサポート。次に、パートナー企業と銀行代理店契約を結び、最適な金融サービスを提供する。こういった段階を踏むことによって、パートナー企業は自社で銀行と同レベルの高いセキュリティ機能を備えた預金、決済、融資などのサービスを構築する手間とコストを省くことが可能であり、顧客のロイヤリティ醸成と囲い込み強化を図ることが可能となる。単なる金融プラットフォームの貸し出しではなく、コンサルティングを通じてパートナー企業の金融機能強化をオーダーメードで実現する。

同社はオープンAPI(Application Programming Interface)に積極的に取り組んでおり、口座情報等を参照する更新系、振込等の実際の資金の移動を伴う更新系、本人認証等の多岐に渡ったAPIを提供可能としている。パートナー企業は、APIを接続することによって、同社の預金機能、決済機能、融資機能等を活用する。

現在、パートナー企業に提供している銀行サービスは一部となっているが、今後拡大していく方針としている。

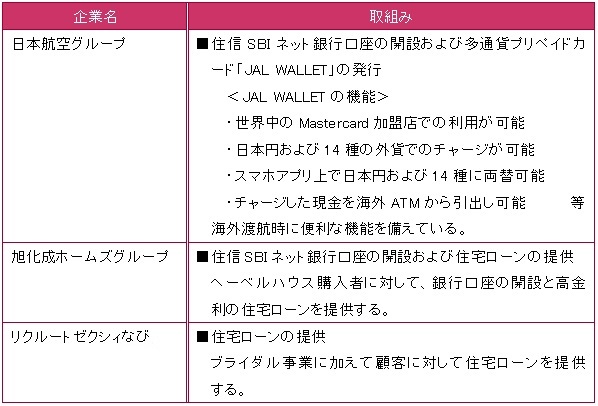

【図表:住信SBIネット銀行の取り組み事例】

矢野経済研究所作成

(石神明広)

関連リンク

■レポートサマリー

●レンディングサービス市場に関する調査を実施(2021年)

■アナリストオピニオン

●クレジットスコアは日本で根付くのか CICがクレジット・ガイダンス提供開始

●鉄道会社の銀行参入”JRE BANK”

●資産運用の強化へ「2023 事務年度金融行政方針」

●銀行口座が不要に!!「給与デジタル払い」解禁となるか

■同カテゴリー

●[金融・決済]カテゴリ コンテンツ一覧

YanoICT(矢野経済研究所ICT・金融ユニット)は、お客様のご要望に合わせたオリジナル調査を無料でプランニングいたします。相談をご希望の方、ご興味をお持ちの方は、こちらからお問い合わせください。

YanoICTサイト全般に関するお問い合わせ、ご質問やご不明点がございましたら、こちらからお問い合わせください。